経済に興味のある方であれば、一度は「長期プライムレート」「短期プライムレート」という用語を聞いたことがあるでしょう。

実はこれら2つのプライムレートは企業に関するレートでありながら、不動産投資にも密接に関係しているのです。

不動産投資を行う際にお世話になるかもしれない住宅ローンの金利決定にも関わるものですので、長期・短期プライムレートについての基礎および応用知識を身につけておくことをおすすめします。

この記事では、プライムレートの概要について解説。不動産投資とプライムレートとの関係性についても詳しく紹介します。

不動産投資を始めようとお考えの方は、ぜひ参考にしてみてください。

目次

最優遇金利「プライムレート」とは?概要と種類を解説

まずは「プライムレート」そのものについて説明していきましょう。

プライムレート(Prime Rate)とは、英語で「最良の相場」という意味を持つ、不動産投資用語に深く関係する用語の1つです。

プライムレートは、銀行などの金融機関がさまざまな企業へ融資を行う際に適用させる最低金利であり、最も優遇されている貸出金利とも言えます。

このプライムレートの適用を受けることができるのは、東証一部上場企業を始めとする優良企業や広く名の知れた超優良企業に限られます。

金融機関も融資をすることによって商売をしていますので、このように最も信用度が高いと判断された顧客に対してはそれなりの待遇を用意しているのです。

そんなプライムレートには、「長期プライムレート」「短期プライムレート」という2タイプがあります。

これらについていったいどういうものなのか、そしてそれぞれの違いなどもあわせて把握しておきましょう。

長期プライムレート(長プラ)とは?

金融機関が優良企業へ融資を行う際、その融資期間が1年以上となる場合に適用される最低金利が「長期プライムレート」です。

そのレートは金融機関の「5年物普通社債」の発行利率が基準とされ、略して「長プラ」と呼ばれることもあります。

また、中小企業であっても「長期プライムレート+α」にて金融機関から融資を受けることも可能です。

信用度の低い中小企業においては、それぞれの企業が抱えるリスクの評価により一定の利率がプラスされ、その信用度をカバーする形で融資が実現します。

短期プライムレート(短プラ)とは?

一方「短期プライムレート」とは、金融機関から受ける融資の期間が1年以内の場合に適用される優遇貸出金利を指します。

短期金融市場の取引状況を基準に各金融機関が決定しますので、融資元をどこにするかで関わる短期プライムレートも変わってくるでしょう。

短期プライムレートは「短プラ」とも呼ばれています。

「長プラ」と「短プラ」の違いと関連性

長期プライムレート・短期プライムレートは、ご紹介したとおり、それぞれ別のものを基準にして金利が決定されており、根っこの部分から異なっています。

では、これら2つにはどんな関連性があるのでしょうか。

金利が高い長プラ、金利が低い短プラ

現在まで、短期プライムレートの金利よりも長期プライムレートの金利のほうが高めなのが一般的な動向であり、これが「順イールド」と呼ばれる状態です。

個人間のお金の貸し借りを考えてみるとわかりやすいでしょう。

旧知の仲の友人に50万円を貸し5年後に返してもらう約束をしたとしましょう。いくら仲がよいとはいえ、5年の間に疎遠になってしまう可能性はいくらでもあります。

これが1年後に返金の約束であれば、貸す側の不安は少なくなりますよね。

このような場合、貸す期間が長い分、その不安を高い金利で保証するのも多くの方がうなずけるかと思います。

短期プライムレートよりも長期プライムレートのほうが金利が高くなるのはそのためです。

ところが、長期プライムレートよりも短期プライムレートのほうが金利が高くなるという逆転現象が起こることもあります。

この「逆イールド」と呼ばれる状態は、景気悪化が続き近い将来のインフレが懸念されたり、短期金利が急上昇してきたりといったことが要因となり発生すると言われており、現代はまさにこの期間に直面している最中なのです。

一見、無関係のように思われる両者ですが、お互いに影響しあっていることがわかりますね。

変動が激しい長プラ、ほとんど変動がない短プラ

日本の債券市場は日々変動しています。その影響を逐一受ける長期プライムレートも、同じように変動が激しくなります。

対して、短期プライムレートは、短期金融市場の取引状況に応じて各金融機関が決定する利率です。

銀行など各金融機関は自社の利益減少を防ぐ目的で、短期プライムレートを大きく下げないようにする傾向があります。

短期プライムレートがほとんど変動しないのは、そのためです。

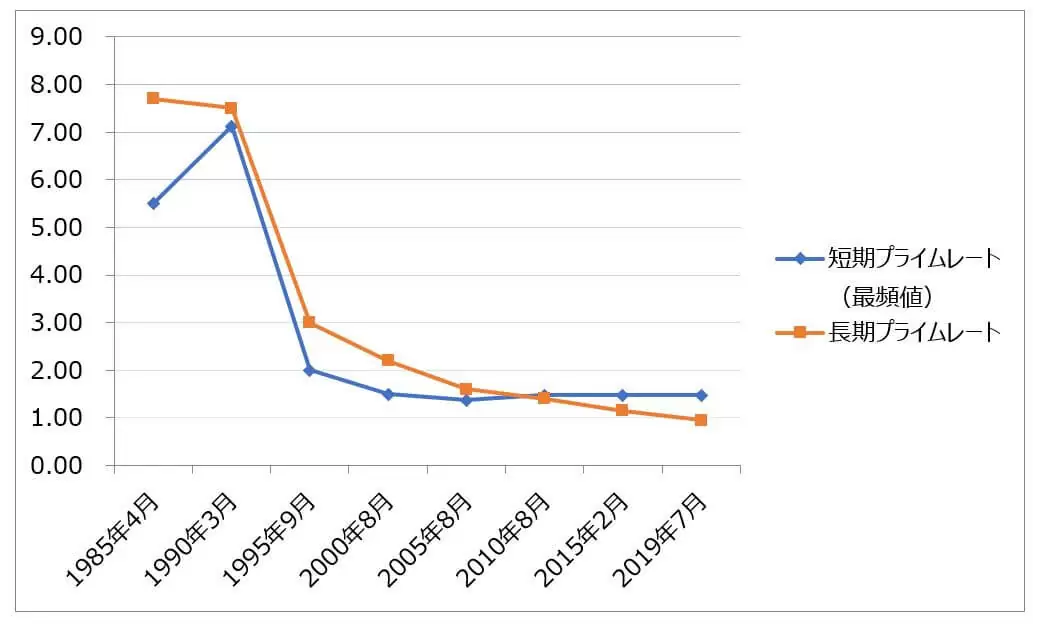

長プラと短プラの推移

長期プライムレートと短期プライムレートの関連性を把握したところで、日本銀行のサイトに掲載されている公表データを参考にしてそれぞれの推移を見てみましょう。

(単位:年%)

|

実施日 |

短期プライムレート(最頻値) |

長期プライムレート |

|---|---|---|

|

2001年3月 |

1.375 |

1.90 |

|

2007年3月 |

1.875 |

2.20 |

|

2009年1月 |

1.475 |

2.25 |

|

2019年7月 |

1.475 |

0.95 |

(参考:日本銀行ホームページ「長・短期プライムレートの推移統計公表データ」より)

https://www.boj.or.jp/statistics/dl/loan/prime/prime.htm/

大きく変動している部分のみを抜粋してみましたが、長期プライムレートはこの4つの時点以外でも常に変動しており、2001年に比べると2019年には約1%もレートが下がっています。

また短期プライムレートの最頻値(平均値)はこの4つの時点以外では変化がほとんど見られません。

変動の仕方に大きな違いがある両者ではありますが、債券市場の変動により長期プライムレートも下落が続く時期には、短期プライムレートもそれに伴い徐々に下がっていく傾向にあることがわかります。

不動産投資とプライムレートの関係性とは?

実は、住宅ローンの固定金利は長期国債、変動金利は短期プライムレートに連動しているのです。

そして、短期プライムレートは長期プライムレートの下落に伴う傾向があることから、長期プライムレートも住宅ローンへ間接的に影響を与えるものであると言えるでしょう。

不動産投資で物件購入を検討している方へ、このあたりの状況を詳しく解説していきます。

プライムレートは住宅ローン金利の選択に大きく影響する

まずは、不動産投資において代表的な3つのタイプの金利を確認しましょう。

| 金利タイプ | 概要 |

|---|---|

| 全期間固定金利型 | 契約時に決めた金利が完済時まで適用されます。住宅ローンの証券化手法を使った「フラット35」が有名です。変動金利型と比べるとやや金利は高めに設定されていますが、返済プランを立てやすいというメリットがあります。 |

| 固定金利選択型 | 「固定金利型」と「変動金利型」の利点を併せ持つ金利タイプです。一定期間中(3年、5年、10年など銀行によりさまざま)は金利が固定され、期間終了後に変動金利型または固定金利選択型に変更することができます。切り替え時に返済額が再計算されるので、大幅に金利が上昇していたときは総返済額が大きくなるおそれがあります。 |

| 変動金利型 | プライムレートに連動して金利が変わるプランです。契約に応じて年1~2回の利率見直しが行われ、基準日における短プラまたは長プラに対応した金利が適用されます。原則として毎月支払額が変わることはありませんが、金利はしっかりと変動しているため、場合によっては未払い分が発生する可能性があります。 |

現在、住宅ローンにおいては返済期間が一年以上でも短プラを導入している金融機関がほとんどです。

長プラを採用しているところもありますが、みずほコーポレート銀行、新生銀行、あおぞら銀行、商工組合中央金庫など一部のみとなっています。

安定を求めるなら短期プライムレート連動を

不動産投資用の物件価格は、一般的な住宅価格よりも規模が大きくなります。

家賃収入があるとはいえ、住宅ローンの負担も決して小さいものではありません。

そのため、なるべく安定した金利を選択したいものです。

現在までの推移からもわかるように、より安定しているのは短期プライムレートですが、こちらは住宅ローンの変動金利へ連動します。

変動金利と聞くと、急に金利が上昇することを懸念しがちですが、実際には低いところで安定していて動きも大きくありません。

安定した金利を希望する不動産投資家の方においては、短期プライムレートに連動した変動金利の住宅ローンを組むケースが多いです。

短期プライムレートは今後下がる?金利タイプの選び方とは?

日本では2016年1月の政策金利(マイナス金利)導入後、長期プライムレートが非常に下がっています。

このことから、超低金利時代とも言える近年は長期プライムレートに連動する固定金利で住宅ローンを組んだほうがよいという考えもあります。

ところが、短期プライムレートは安定しつつも長期プライムレートの動きに伴う傾向がありますので、このまま長期プライムレートの下落が続けば、短期プライムレートも下がる可能性もあるでしょう。

一般的に、金利が上がりそうなときは「全期間固定金利型」、金利が低水準で続くときは変動金利型を選択するのがお得といわれています。

ただし、10年後に金利がどうなっているのかは専門家でさえもわかりません。

将来的な金利動向を予想するのは大切ですが、不動産投資としてローンを組む場合は「物件の保有期間」を目安のひとつにしてみてはいかがでしょうか。

例えば、家賃収入を目的とした長期所有を考えている方は金利見直しによる影響が少ない全期間固定金利型、転売を目的とした短期所有を考えている方は金利が安めに設定されている変動金利型というように、不動産の運用方法によって決めることもできます。

ただし、プランによっては、一括繰り上げ返済をすることでペナルティが発生するものもあります。

売却益によるローン返済を考えている場合、想定外の出費になることがありますので、契約する際にはよく注意してください。

記事まとめ

長期プライムレートと短期プライムレートは、住宅ローンでどんな金利を選ぶのか判断するためにも、とても重要なものです。

長期・短期プライムレートに変動が予想されたり、動きがあったりした場合には、ローンの借り換えも検討する必要性が出てくることもあります。

資金計画の規模も大きくなる不動産投資においては、この2つのレートに常に注目しておきましょう。